Dlaczego w ROI roi się od pułapek. Zrozumieć zwrot z inwestycji

Definicja ROI – zwrot z inwestycji (Return on Investment)

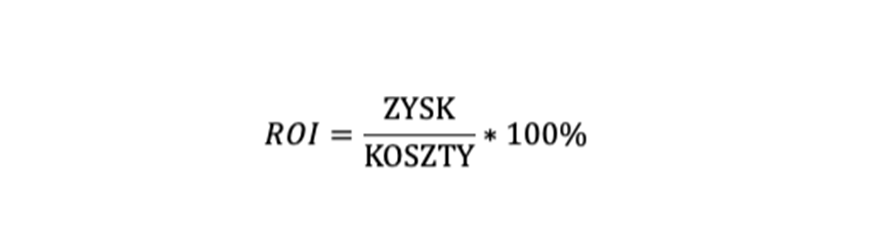

Na początek pozwól, że wyjaśnię, czym jest ROI. Nie przewijaj proszę niżej. Wiem, że znaczna część z Was o tym wie, ale chcę, żebyśmy wspólnie poruszali się w obrębie tej samej definicji. ROI, czyli zwrot z inwestycji, to super przydatne narzędzie, które pomaga nam ocenić, czy nasza inwestycja przynosi nam więcej zysków, czy raczej strat lub, czy wyjdziemy na „zero”. W skrócie, dzięki ROI możemy dowiedzieć się, czy nasze pieniądze pracują dla nas, czy przeciwnie. Obliczanie ROI ma sens wówczas, gdy mówimy o inwestycji. Zatem badanie ROI z perspektywy zakupu Lamborghini będzie miało sens tylko wtedy, gdy to „Lambo” spełni nie tylko marzenie posiadania superauta, ale, zgodnie z naszym zamysłem, przyniesie nam mierzalne korzyści ekonomiczne. ROI ma nam pomóc policzyć, na ile i czy w ogóle ta ekonomia nam sprzyja. Stephen Hawking twierdził, że każdy wzór pojawiający się w jego książkach zmniejsza liczbę sprzedanych egzemplarzy o połowę. Zazwyczaj staram się brać przykład z mądrzejszych od siebie, ale niestety tym razem jest to niemożliwe. Wybaczcie, ale muszę.

Jeden jedyny wzór w tym artykule, to wzór na ROI.

Zinterpretujmy się

Im wyższe ROI, tym projekt jest prawdopodobnie bardziej opłacalny. Bowiem jest to nadwyżka przychodów ponad nakładami inwestycyjnymi, wyrażona w procentach. Proste. 😊 Jeżeli wartość ROI wynosi mniej niż zero, należy zaprzestać analizy i porzucić projekt. Porzucić, o ile nie ma w nim jakiegoś innego, głębszego dna. To znaczy innych przesłanek, by ten projekt zrealizować. ❌ Przy ROI bliskiemu wartości zero lub równemu zeru, decyzję o realizacji projektu trzeba podjąć na podstawie innych badań oraz prawdopodobnie pozafinansowych aspektów.

Niestety, ROI samodzielnie nie nadaje się do podjęcia jednoznacznej decyzji. Co więcej, badanie ROI na potrzeby projektów długotrwałych nie ma sensu, ponieważ, jak przeczytasz w dalszej części artykułu, nie uwzględnia choćby kosztu pozyskania kapitału czy inflacji. 😮 Ta sama złotówka dziś (wg. ROI) jest warta tyle samo, ile za rok czy za 2 lata. To, co musimy wiedzieć o interpretacji wyników, to to, że dla wartości większych od zera, wartość ta powie nam, na ile procent dochodu możemy liczyć z każdej zainwestowanej złotówki. 💰Czy jednak kwota ta pozwoli nam na zaspokojenie kosztu pozyskania kapitału na inwestycję?

Tego niestety z ROI się nie dowiemy.

Wykorzystanie TCO (Całkowity Koszt Posiadania) do stworzenia ROI i wyliczenia ROI

Zaplanowana przeze mnie seria tych artykułów (ten jest drugi z pięciu) i ich kolejność nie są przypadkowe. Jeżeli jeszcze nie znasz mojego tekstu o TCO, czyli Całkowitym Koszcie Posiadania, warto nadrobić zaległości. To taka ciekawa koncepcja, która pomaga nam zlokalizować i zidentyfikować wszystkie koszty związane z inwestycją – zarówno te oczywiste, jak i te mniej widoczne.

Jak to działa? W pierwszej kolejności musimy zbadać i uwzględnić wszystkie wydatki związane z naszym projektem. Jak te koszty zidentyfikować, już wiesz. Pisałem o tym w moich publikacjach przez cały ostatni tydzień.

Te koszty, to nic innego jak wynik naszego TCO! Wyjdzie nam „jakiś” procent. Teraz trzeba tylko zrozumieć, co on oznacza i kiedy warto rozważyć jedną inwestycję nad drugą na podstawie ROI.

W następnych częściach artykułu zajmiemy się bardziej szczegółową rozbiórką ROI oraz tym, dlaczego pomimo swoich niedoskonałości, narzędzie to wydaje się nieodzowne przy podejmowaniu decyzji projektowych.

- Składniki ROI

- KOSZT = TCO

Odwołuję się do moich wcześniejszych publikacji. Dla przypomnienia prosta grafika z kategoriami kosztów.

Krótkie przypomnienie w jakich kategoriach szukać kosztów do analizy TCO.

- Zysk

Ważna sprawa: zysk, niezależnie od tego, kiedy został osiągnięty, liczony jest tak samo. Wartość nabywcza w badaniu ROI pozostaje bez zmian. W skład zysku wliczamy jedynie twarde dowody – faktyczny zysk księgowy – zwiększone dochody w wyniku zmian wprowadzonych w badanym przykładzie, uzyskane oszczędności, zredukowane koszty.

Wpływ realizowanego projektu może być widoczny w więcej niż w jednym procesie. Stąd też trzeba zabezpieczyć się przed ryzykiem wyliczenia korzyści więcej niż raz. Prozaiczny przykład: wdrożone oprogramowanie na potrzeby Pracownika X ma poprawić wyniki jego pracy o 20%. Skutkiem ubocznym jest zwiększenie efektywności pozostałych osób w dziale o 10%. Zatem, dla X-a należy potraktować tylko jedną z tych wartości zwiększających rentowność, w tym przypadku tę, która korzystniej wpływa na ROI, czyli pracę X-a zwiększoną o 20%.

- ROI, a czas

ROI jest dobrym narzędziem, ale nie kompletnym. Bowiem czas, inflacja, koszt pozyskania kapitału nie mają dla niego żadnego znaczenia. ROI dla tego samego projektu zrealizowanego dziś versus projektu zrealizowanego za 2 lata, przy założeniu, że nominalnie przyniesie taki sam zysk w tym samym czasie, jest identyczny.

Wszędzie, gdzie spojrzymy, opłacalność przedsięwzięcia niesie za sobą konieczność porównania wyniku ROI z WACC (Weighted Average Cost of Capital). Zatem, mimo że wyliczenie ROI faktycznie nie ma nic wspólnego z kosztem kapitału, interpretacja wyników już jak najbardziej. Jeżeli wartość WACC wyrażona w % przewyższy wynik ROI, oznacza to, że inwestycja nie jest zyskowna.

Nie podchodzimy tutaj do analizy nowego narzędzia badania rentowności. Licząc nasze TCO, musimy zwrócić uwagę na to, skąd zostaną pozyskane środki na projekt. Możliwości jest kilka:

1️⃣ Zyski,

2️⃣Emisja akcji,

3️⃣Pożyczka (zadłużenie).

Zyski to nic innego jak niewypłacona dywidenda dla właścicieli. Taka operacja również ma swoją cenę. Emisja akcji, której kosztem jest dywidenda, oraz pożyczka, która została udzielona zgodnie z umową i obarczona jest kosztem odsetek. Jeżeli średni ważony koszt kapitału inwestycji jest wyższy niż ROI, oznacza to, że inwestycja nie jest rentowna.

Prosty przykład.

Jeżeli ROI wynosi 30%, to oznacza, że każda zainwestowana złotówka przyniesie nam 1,3 zł przychodu, czyli 30 groszy zysku. Jeżeli na potrzeby wyliczenia przyjmowana będzie wartość wyższa niż te 30%, oznacza to, że koszt pozyskania kapitału na realizację projektu będzie wyższy niż oczekiwany z ROI. Na powyższym przykładzie, pozyskanie 1 zł kapitału niezbędnego będzie kosztowało więcej niż 30% tego kapitału.

Celowo nie podaję tutaj wyliczeń WACC, ponieważ nie zajmujemy się tym w tym artykule. Przedyskutujemy tą sprawę innym razem.

Obliczanie i porównywanie ROI przy realizacji projektu IT – Własny zespół IT vs. Body leasing vs. Outsourcing

Jeden projekt, trzy różne możliwości podejścia do tematu. Które jest lepsze? Odpowiedź brzmi, jak zwykle, „to zależy”. Postaram się przybliżyć mój punkt widzenia.

Solo przedsiębiorca

Z solo przedsiębiorcami jest tak, że muszą potrafić robić wszystko sami. Są to jednoosobowe korporacje, które zrzeszają w jednym organizmie księgowego, handlowca, kierownika, developera, producenta, fakturzystę, support itp. To jednak nie jest właściwa droga. Samodzielna realizacja projektów IT jest jak remont domu po godzinach i w wolne weekendy.

Jasne, że się da. Natomiast na końcu okaże się, że gniazdka zostały zamontowane nie tam, gdzie trzeba, wejście pod prysznic przysłania grzejnik, a taras nieprzemyślanie został osłonięty nie od palącego w południe słońca, lecz od północy, gdzie zawsze jest cień. W dodatku na sam koniec w tabeli amortyzacyjnej mamy masę sprzętu wykorzystanego tylko raz na potrzeby tego projektu.

Druga opcja to realizacja w sposób gospodarczy (tu moja analogia do Body Leasingu [2], jeżeli ktoś jeszcze tego nie wychwycił). Już jest łatwiej; nasz solo przedsiębiorca po prostu wziął na swoje barki dodatkowy zespół do zarządzania. Ze wsparciem specjalistów istnieje szansa na rychłe powodzenie. Ryzyko natomiast powstaje tutaj w sytuacji, gdy trzeba zaangażować się mocniej w procesy brainstormingu oraz przejść w tryb utrzymania i serwisowania dostarczonego produktu. Nie każdy ma na to czas, nie każdy to potrafi. Ba, nie każdy to lubi i szlag go trafia, jeżeli programista nie myśli tak jak my i musi tłumaczyć zadanie jak małemu dziecku, które uczy się trzymać nóż i widelec.

Głęboko wierzę, że mój tok myślenia i porównanie nie ugodzą w niczyją wrażliwość i że intencje będą zrozumiałe. Wydzierżawiony zespół, mimo, że uzbrojony po zęby w niezbędne narzędzia pracy, działa tak samo jak nasz własny zasób. Zatem koszty późniejszego utrzymania oprogramowania leżą w gestii solisty. Utrzymywanie działu IT na ewentualność, która może się nie wydarzyć? Przepalanie środków. Poszukiwanie wykonawcy, który naprawi błąd? Graniczy z cudem, lub „za 3 miesiące”.

Trzecim wariantem – i od razu mówię, że moim zdaniem jest to najlepsza opcja dla solisty – jest zlecenie realizacji na zewnątrz [3]. Analityk biznesowy zbierze od zleceniodawcy wymagania i na koniec projektu wyśle login i hasło. Oczywiście, mówię o tym w dużym uproszczeniu. Co więcej, w ramach umowy na 24 miesiące dostawca usług zewnętrznych gwarantuje niezmienność działania oprogramowania w ustalonym wcześniej środowisku. Po prostu daje gwarancję na oprogramowanie, a zakres takiego wsparcia można ustalić w SLA.

Widać zatem, że ROI dla projektów realizowanych przez solo przedsiębiorców będzie wyglądało tak:

ROI [1] <= ROI [2] <= ROI [3]

Wariant najtańszy na starcie może się tutaj okazać w dłuższej perspektywie najdroższy. Nie mamy żadnej polisy. Dzieje się to dlatego, że koszty stałe poniesione w trakcie realizacji projektu przez podwykonawców lub w body leasingu są zdywersyfikowane na większą liczbę klientów. Solo przedsiębiorca musi je natomiast ponieść samodzielnie. Średnie koszty stałe są tym niższe, im skala prowadzenia działalności jest większa.

Zatem, jeżeli solo przedsiębiorca ma do zrealizowania jeden projekt, suma kosztów stałych tego projektu jest dzielona przez, tak masz rację, 1 (sic!) JEDEN! Dostawca usług (czy to gotowych rozwiązań, czy body leasing) natomiast dzieli te koszty przez liczbę klientów, których obsłużył, obsługuje i obsługiwać będzie. Dodatkowo, negatywny wpływ na realizację projektów samodzielnie potęgują czynniki poza ROI.

Zachęcający niski próg wejścia daje wrażenie, że późniejszy przepływ gotówki wydaje się tak odległy i nierealny, że dla tego projektu w kolejnych okresach będzie znacznie wyższy niż suma kosztów zlecenia projektu na zewnątrz. To tak samo jak ze spłacaniem kredytów. Niskie raty zaciemniają widmo faktycznie spłaconego kapitału. Co więcej, liczenie ROI w długim okresie przez zasadę memorandum powoduje, że wartość kapitału zainwestowanego w projekt nie zmienia się w czasie. Zatem nasze wyliczenia dla projektów w sytuacji:

1️⃣ dynamicznych zmian ekonomicznych,

2️⃣ dynamicznych zmian rynkowych,

3️⃣ szalejącej (artykuł powstanie w 2023 r.) inflacji,

tracą niestety znacząco na precyzji. I nie, nie piszę tego, aby zaprzestać czy porzucić ROI jako wiarygodnego partnera w badaniu opłacalności projektu. Nie, nie, nie! Należy z niego korzystać świadomie.

Dla Solisty ważnym czynnikiem do przemyślenia będzie jeszcze podjęcie analizy Wewnętrznej Stopy Zwrotu z projektu, w której prócz poniesionych kosztów, liczone są również przepływy pieniężne, w tym przychody uzyskane z fragmentów dostarczonego w trakcie trwania projektu. Jeżeli fragment projektu lub wczesna wersja MVP – niekompletna, być może niedoskonała – może zostać oddana wcześniej i wykorzystywana do zarabiania pieniędzy, będzie to miało korzystny wpływ na projekt. Wówczas policzymy IRR (Internal Rate of Return). W ten sposób pojawia nam się kolejny punkt na naszej liście cotygodniowych artykułów.

Małe firmy i średnie firmy

Wachlarz możliwości tutaj się nie zmienia. Poważniej rozważyłbym opcję prowadzenia projektu własnymi siłami, przez co wybór staje się trudniejszy. Z założenia jednak, małe i średnie firmy powinny realizować swoją bieżącą działalność bez odciągania zasobów od kluczowych procesów. Należy zarabiać na tym, na czym się znamy najlepiej, nie przepalajmy kapitału na rzeczy, których nie znamy.

Tu wcale nie chodzi o to, że przedmiot projektu nie jest nam znany, ale czy wszystkie aspekty życia projektu, życia produktu są nam znane? Czy jesteśmy w stanie od razu zarządzać projektem wdrożenia systemu IT tak, aby nie marnować środków? Załóżmy jednak, że nie jest to problem. Wewnętrzny zespół czeka na ławce na nowe wyzwania. Wówczas ROI będzie się kształtowało następująco. Przypominam:

1️⃣Realizacja własnymi siłami,

2️⃣Body leasing,

3️⃣Zlecenie realizacji na zewnątrz.

ROI [2] <= ROI [1] <= ROI [3]

Jeżeli jednak, z oczywistych przyczyn:

1️⃣ zespół nie jest w stanie koordynować procesów zewnętrznego zespołu,

2️⃣ wiadomo z góry, że projekt będzie realizowany tylko raz,

wówczas wracamy do modelu jak u Solisty:

ROI [1] <= ROI [2] <= ROI [3]

Duże firmy

Decyzja o podjęciu współpracy z zewnętrznym dostawcą powinna ograniczyć się do dwóch czynników.

1️⃣Czy projekt realizowany będzie w długiej perspektywie rozwijany, czy jedynie serwisowany.

2️⃣Jaki jest planowany cykl życia produktu.

Jeżeli konieczny będzie ciągły rozwój oprogramowania, wówczas naturalnym wydaje się zatrudnienie zasobów i utrzymanie działu na swoim pokładzie lub nieco droższy, lecz wciąż z cechujący się mocnymi stronami, body leasing. Zlecenie projektu na zewnątrz jest najbardziej korzystne z punktu widzenia ROI, gdy chcemy jedynie korzystać z rezultatów projektu. Zatem każdy ze scenariuszy wydaje się sensowny pod warunkiem, że badamy:

Długofalowy projekt, który będzie rozwijany, utrzymywany w całym cyklu swojego życia:

ROI [3] <= ROI [2] <= ROI [1]

W pewnych warunkach, najtańszym źródłem utrzymania jest pozyskanie własnych zasobów. Koszty związane z ich pozyskaniem, które wynoszą 12 – 14%, całego przedsięwzięcia w perspektywie kilkuletniej będą marginalne. Te 12 – 14% to zidentyfikowane ryzyko, ale co z tym, którego zidentyfikować i zabezpieczyć się nie da? Polisą ubezpieczeniową na to może być oczywiście outsourcing lub body leasing.

- Projekt eksperymentalny. Sprawdzamy, czy jego realizacja się przyjmie, a ryzyko dywersyfikujemy poprzez outsourcing:

ROI [2] <= ROI [3] <= ROI [1]

Koszt outsourcingu powoduje, że ryzyko niepowodzenia i późniejszej utylizacji zasobów jest przerzucane na usługodawcę, ale jednocześnie koszt realizacji projektu jest niższy niż zlecenie go na zewnątrz. (Co więcej, w moim odczuciu, jest to również najbardziej etyczne biznesowo podejście do tematu). Odpowiednie sformułowanie umów z pośrednikami powoduje, że po zakończonym z powodzeniem projekcie, zespoły mogą zostać przejęte przez pomysłodawcę. W tym wariancie, przewaga Body Leasingu polega na tym, że nie ma dla zleceniodawcy kosztów związanych z likwidacją przedsięwzięcia.

Coś, co ma wpływ na ROI w tym scenariuszu, to fakt, że przy ewentualnym powodzeniu przedsięwzięcia, koszt wejścia i szkolenia po przejęciu zasobów do wewnątrz organizacji jest bliski zeru.

- Dla jednorazowego strzału, wariant solisty wciąż na pierwszym miejscu.

ROI [1] <= ROI [2] <= ROI [3]

Brak ryzyka, gwarancja, brak zaangażowania w realizację projektu w czasie developmentu. Te argumenty przemawiają same za siebie. Szczególnie dobrze zachowuje się scenariusz outsourcingu dla produktów standardowych, powtarzalnych. Jeżeli produkt da się wziąć „z półki”, a celem jest jedynie jego konfiguracja, parametryzacja, to zachęcam do korzystania z tego typu rozwiązań. Nierzadko produkty takie odpowiadają 70 – 80% oczekiwań zamawiającego.

Skąd to przekonanie?

Przed odpowiedzią wróćmy do początku tego artykułu. Jeżeli liczymy ROI, zakładamy, że liczymy go dla inwestycji. Jeżeli mówimy o inwestycji, to ta w krótszym czy dłuższym czasie powinna nam przynieść korzyści – zysk. W podobnym okresie (rok do roku), zysk powinien być podobny, natomiast jego uzyskanie w bliższej perspektywie przedstawia większą wartość, chociażby ze względu na możliwość szybszej reinwestycji kapitału pozyskanego, o czym będę mówić w kolejnych tygodniach przy analizie stóp dyskonta projektów.

Wbrew pozorom, ROI z zakupu Lambo ma się podobnie do zwiększenia bezpieczeństwa dostarczanych narzędzi. Tak samo Lambo, jako element wizerunkowy w pewnych środowiskach, jak i zwiększenie bezpieczeństwa w systemach bankowych, może mieć średni lub wręcz zły wpływ na ROI. Jednak uznanie w oczach kontrahentów oraz poczucie bezpieczeństwa klientów w dłuższej perspektywie mogą wpływać na sprzedaż oraz zmniejszenie długu technologicznego (w przypadku projektów związanych z bezpieczeństwem).

Zatem, niezależnie od tego, co pokazuje nam ROI jako jedynie finansowy obraz realizowanego projektu IT, powinien to być czynnik wpływający na podejmowanie decyzji, a nie sama decyzja.

Podsumowanie

Tworząc ten artykuł, skupiłem się na istotności zrozumienia oraz znaczenia zwrotu z inwestycji (ROI) dla biznesu, z szczególnym naciskiem na projekty IT. Chcę zwrócić uwagę, że samo obliczenie ROI nie dostarcza jednoznacznej odpowiedzi na pytanie: „Czy warto?”.

Moje wnioski na ten temat opierają się na wieloletnich obserwacjach. Różne metody realizacji projektów IT, takie jak zatrudnienie własnego zespołu, korzystanie z body leasingu (wynajem zespołu) lub outsourcing mają swoje plusy i minusy. Każda opcja, w każdej sytuacji, wiąże się z pewnymi kosztami i korzyściami, a także różnymi wynikami ROI.

Podkreślam, że choć ROI jest ważnym narzędziem do oceny opłacalności inwestycji, nie jest jedynym czynnikiem decydującym. Należy również uwzględnić inne zmienne, takie jak koszt pozyskania kapitału, ryzyko, przepływy pieniężne i inne aspekty biznesowe.

4 wady i 4 zalety ROI:

1️⃣ROI nie bierze pod uwagę zmiany wartości pieniądza w czasie.

2️⃣ROI nie uwzględnia inflacji oraz kosztu pozyskania kapitału inwestycyjnego.

3️⃣ROI nie uwzględnia czynników decyzyjnych, które nie są możliwe do wyrażenia w kosztach.

4️⃣ROI tego samego projektu może się różnić w zależności od środowiska, w którym jest realizowany.

1️⃣ROI jest użytecznym narzędziem do oceny rentowności inwestycji, umożliwiającym porównywanie różnych projektów i wybieranie tych o najwyższej stopie zwrotu.

2️⃣ROI umożliwia pomiar efektywności inwestycji, co daje firmom możliwość monitorowania zwrotu z inwestycji i podejmowania odpowiednich działań w celu poprawy wyników.

3️⃣ROI pomaga utrzymać kontrolę nad budżetem, monitorując wydatki. Pozwala określić, czy inwestycje są rentowne i czy nie przekraczają założonego budżetu.

4️⃣ROI jest bardzo prostym i czytelnym narzędziem do porównania efektywności zwrotu różnych projektów.

Życzę Ci, żeby każda przeprowadzona analiza przybliżyła Cię do poznania sposobów na zwielokrotnienie zwrotu z inwestycji (ROI) oraz jego znaczenia dla Twojego biznesu. Chciałbym podkreślić, że ROI jest niezwykle przydatnym narzędziem do oceny opłacalności inwestycji niezależnie od swoich wad i ograniczeń. Dzięki niemu porównasz różne projekty i wybierzesz te, które obiecują największy zwrot. Warto jednak zauważyć, że ROI nie jest jedynym czynnikiem decydującym o podejmowaniu decyzji inwestycyjnych. Musimy uwzględnić inne zmienne, takie jak koszt pozyskania kapitału, ryzyko oraz niemierzalne czynniki decydujące.

W tym artykule przedstawiłem również metodę obliczania ROI, wykorzystując TCO (Całkowity Koszt Posiadania). To ważne narzędzie, które pozwala uwzględnić wszystkie koszty związane z inwestycją. 📊

Wnioskiem jest to, że badanie ROI powinno być kontekstualne i uwzględniać specyfikę danego obszaru biznesowego. Istnieje wiele czynników wpływających na ROI, takich jak składowe kosztów, zwiększenie przychodów czy optymalizacja procesów. Zrozumienie i umiejętne wykorzystanie ROI może przynieść korzyści dla naszego przedsiębiorstwa, umożliwiając nam efektywniejsze zarządzanie i podejmowanie decyzji biznesowych. 💼💡

Zachęcam Cię do lektury całego artykułu, gdzie szczegółowo omawiam zagadnienie ROI oraz jego znaczenie dla biznesu. 📖💼